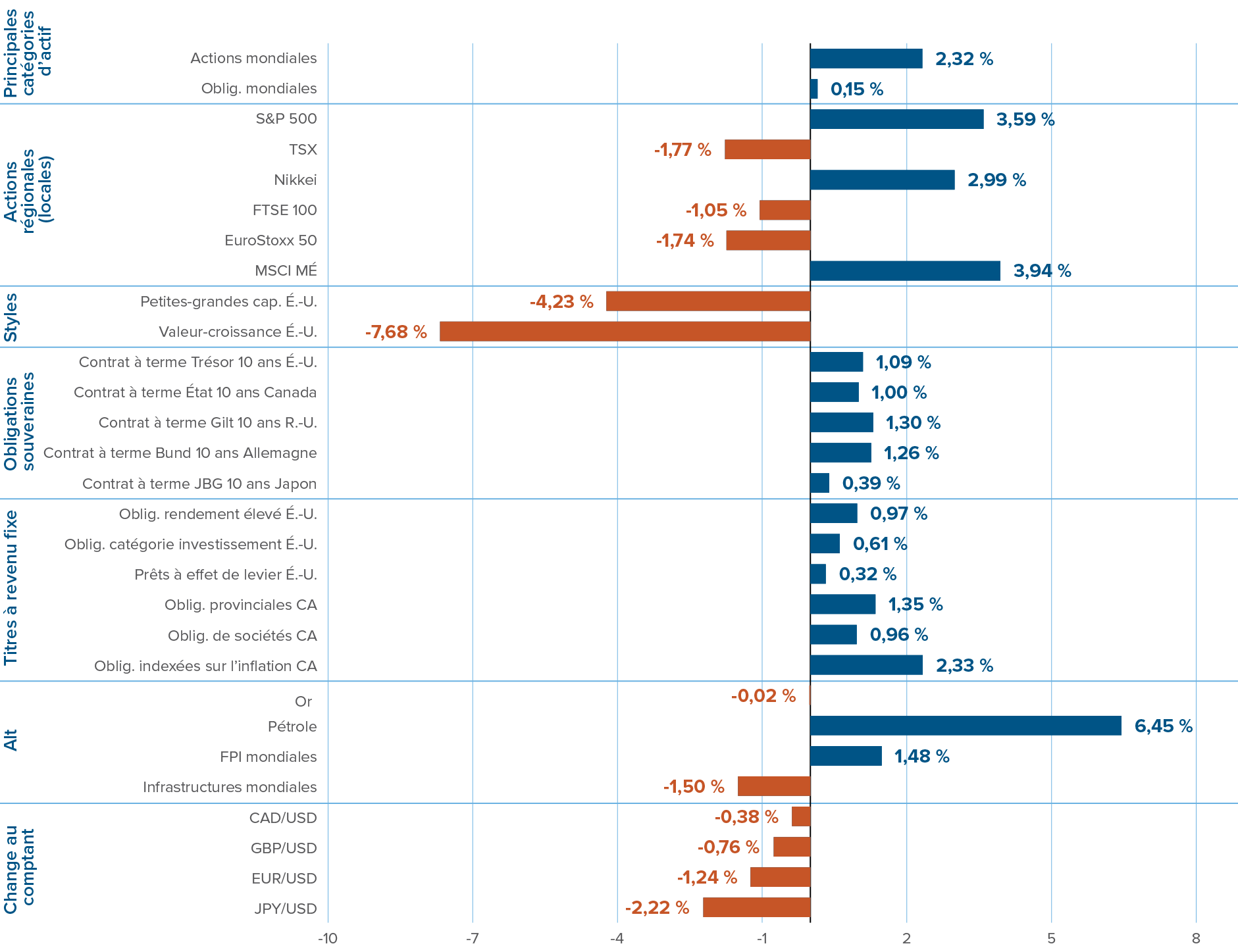

Faits saillants

- Les marchés boursiers mondiaux ne sont certainement pas bon marché, mais les évaluations ne sont pas (encore) extrêmes.

- Étant donné que les facteurs macroéconomiques et techniques sont assez positifs pour compenser les évaluations élevées, notre exposition aux actions est globalement neutre.

- Nous surpondérons les actions internationales, dont les évaluations sont moins prohibitives que celles des marchés américains et canadiens.

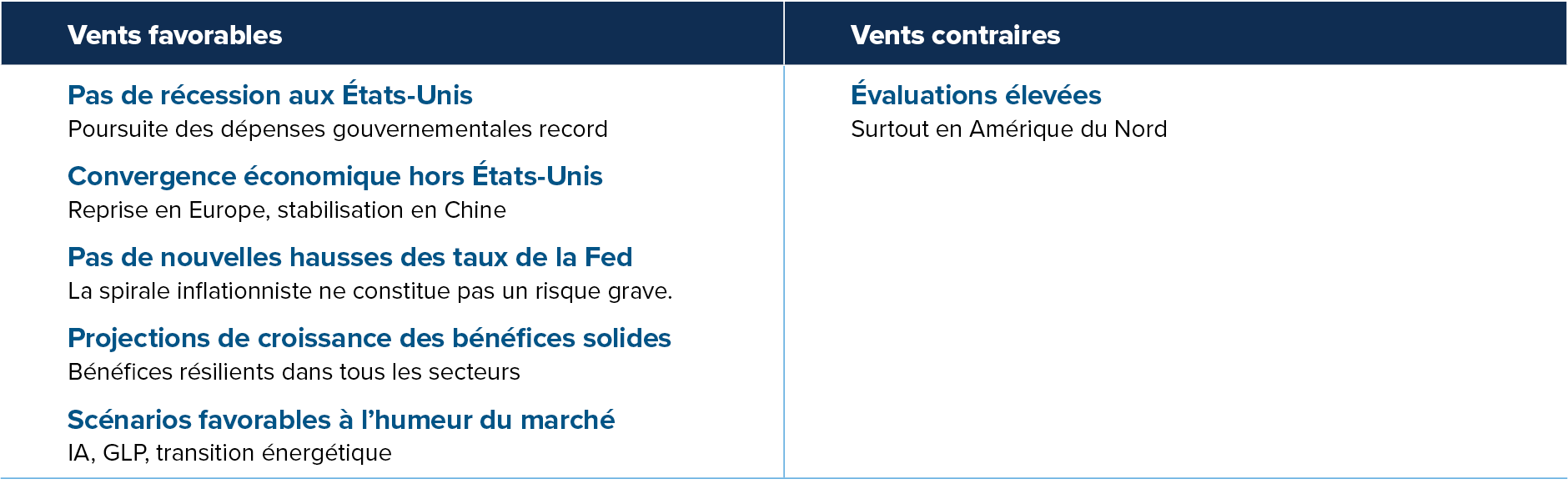

La question la plus difficile en ce qui a trait à la répartition d’actifs en 2024 est la suivante : « Quand dois-je commencer à vendre des actions »? Quelle que soit la mesure d’évaluation privilégiée, les actions mondiales se situent dans le premier décile d’évaluation élevée comparativement aux antécédents historiques. Cependant, des évaluations excessives ne constituent pas en soi une raison convaincante de sous-pondérer les actions, à moins qu’elles n’atteignent des niveaux extrêmes injustifiables. Si l’on additionne les vents favorables et les vents contraires, les évaluations onéreuses sont plus que compensées par des forces macroéconomiques positives et des signaux encourageants de la part des investisseurs. Par conséquent, nous ne sommes pas prêts à sous-pondérer les actions.

Beaucoup de raisons d’acheter, une raison importante de vendre

Vents favorables et vents contraires pour les marchés boursiers

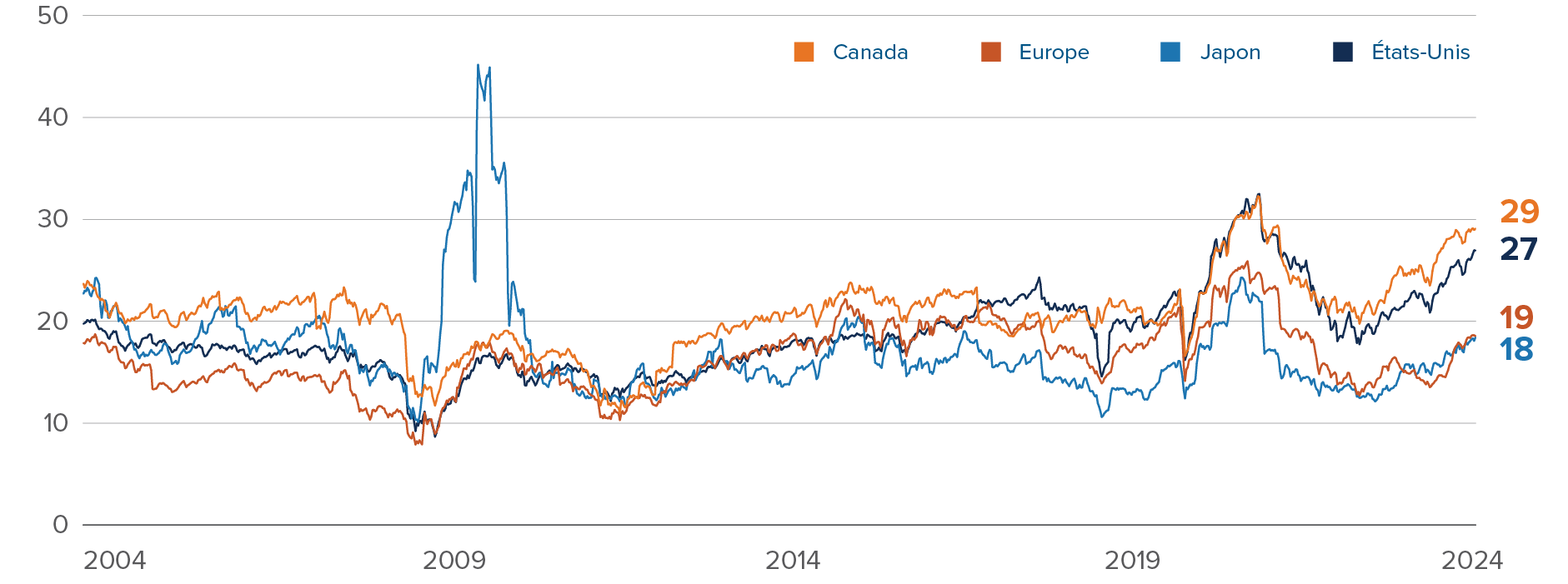

Même si les évaluations sont tendues, elles ne sont pas, selon nous, (encore) extrêmes. Le ratio cours-bénéfice à terme du S&P 500 atteint 21, comparativement à des sommets de 23 en 2021 et 25 en 1999. Les actions sont suffisamment chères pour nous empêcher de les surpondérer fortement, mais pas assez pour nous obliger à aller de l’avant avec une sous-pondération.

Des évaluations tendues, mais pas extrêmes

Ratio cours-bénéfice, S&P 500

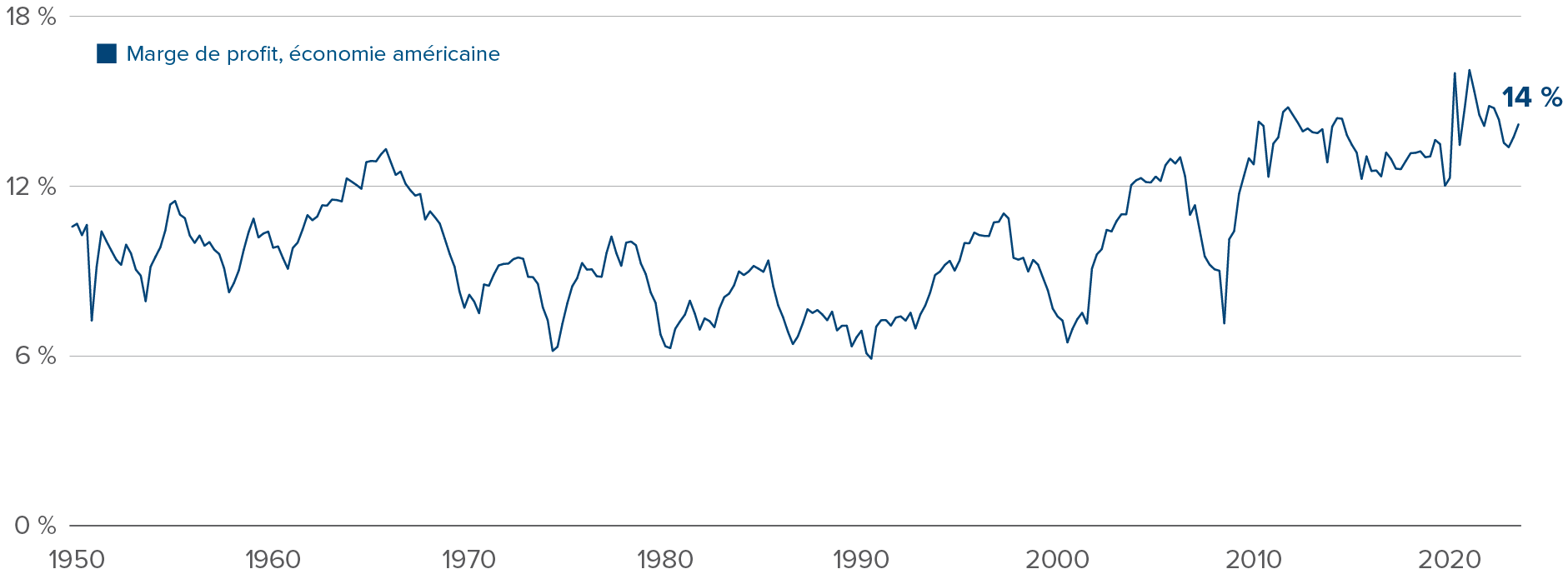

De plus, comparativement aux évaluations des années 1990, il convient d’ajuster les ratios actuels à la baisse. Les marges bénéficiaires à long terme pour l’ensemble de l’économie sont nettement plus élevées actuellement qu’elles ne l’étaient il y a 30 ans. Les taux de syndicalisation ont diminué, l’impôt sur les sociétés est moins élevé et l’emprunt est moins cher et plus accessible, même avec la hausse en flèche des taux d’intérêt au cours des dernières années. Le tout réduit le risque d’un retour à la moyenne des marges bénéficiaires et justifie des évaluations légèrement plus élevées.

Les marges bénéficiaires de l’ensemble de l’économie sont nettement plus élevées qu’elles ne l’étaient dans les années 1990.

Marge bénéficiaire globale des entreprises, après impôts

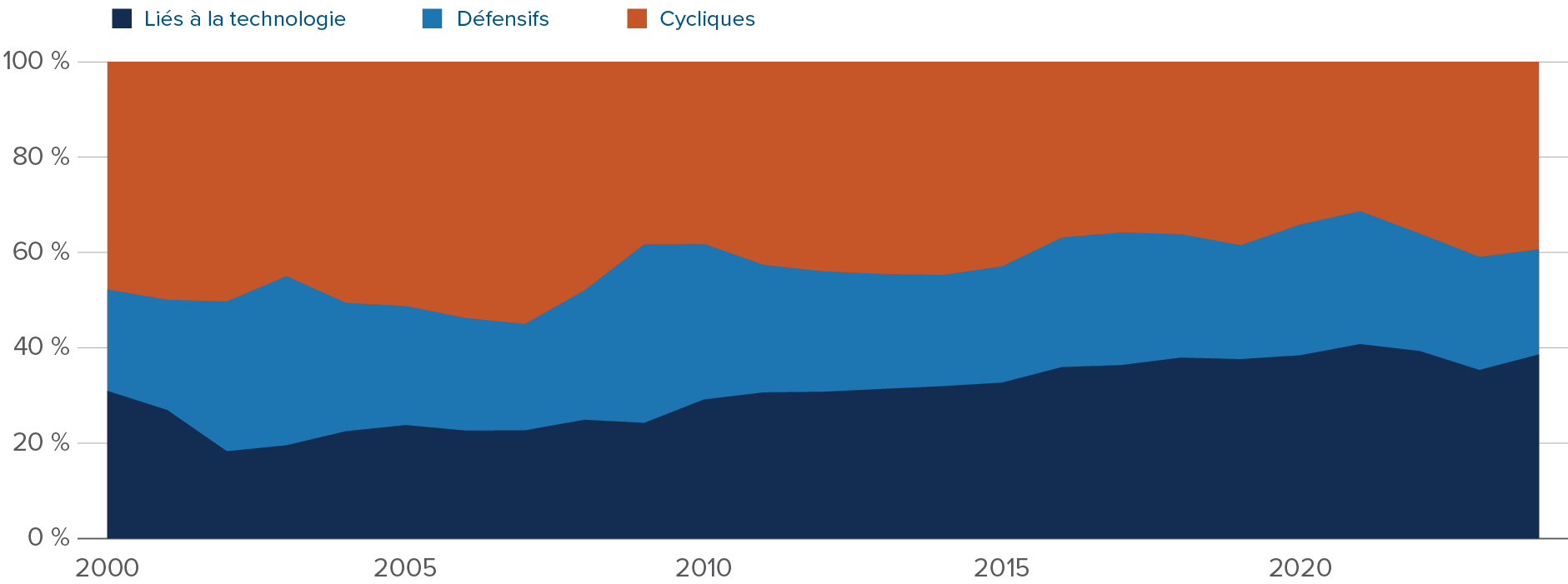

Le marché boursier américain de 2024 ne ressemble que de nom au S&P 500 des années 2000. Les titres liés à la technologie représentent une part beaucoup plus importante de l’indice. Et cette pondération élevée ne s’explique pas uniquement par des évaluations élevées, comme ce fut le cas au moment de la bulle technologique des années 1990. Les bénéfices économiques réels de ces sociétés sont nettement plus élevés qu’ils ne l’étaient dans les années 1990. Les secteurs de la technologie, des services de communication et de la consommation discrétionnaire représentent actuellement 52 % de la capitalisation boursière du S&P 500, mais ils représentent également environ 40 % des bénéfices totaux du S&P 500, soit près du double de leur pondération d’il y a 20 ans. Et pas seulement en raison d’une hausse temporaire des marges bénéficiaires de Nvidia : la part combinée de ces secteurs dans les bénéfices a été supérieure à 35 % au cours des huit dernières années.

Le S&P 500 actuel ne ressemble pas à celui de vos parents

Part des bénéfices totaux des entreprises du S&P 500

Le marché américain ne se négocie donc pas à des prix extrêmes, surtout après ajustement pour tenir compte du contexte économique et des pondérations sectorielles. Mais il n’est certainement pas bon marché.

Plutôt que de nous départir des actions en général, nous préférons diversifier nos placements vers des marchés moins chers. Nous tenons à souligner que nous ne considérons pas le Canada comme l’un de ces marchés plus attrayants. Les actions canadiennes ne sont pas moins chères que les actions américaines en moyenne. Comment est-ce possible, alors que le TSX affiche un ratio cours-bénéfice sur 12 mois de seulement 19, ce qui est nettement inférieur au 27 du S&P 500? C’est simple : l’indice boursier canadien est biaisé en faveur des secteurs dont les évaluations sont faibles, comme l’énergie et la finance. Après avoir ajusté le marché canadien pour tenir compte des expositions américaines, le ratio cours-bénéfice du TSX grimpe à 29. En plus de ses évaluations élevées, le marché canadien a enregistré des flux négatifs au cours des derniers mois, une tendance qui devrait persister compte tenu du contexte macroéconomique difficile au Canada.

Lorsque l’on tient compte des expositions sectorielles, le TSX n’est pas moins cher que le S&P 500.

Ratio cours-bénéfice sur des périodes mobiles en fonction des pondérations sectorielles du S&P 500

Source : Bloomberg. Calculs de l’équipe des stratégies multi-actifs Mackenzie

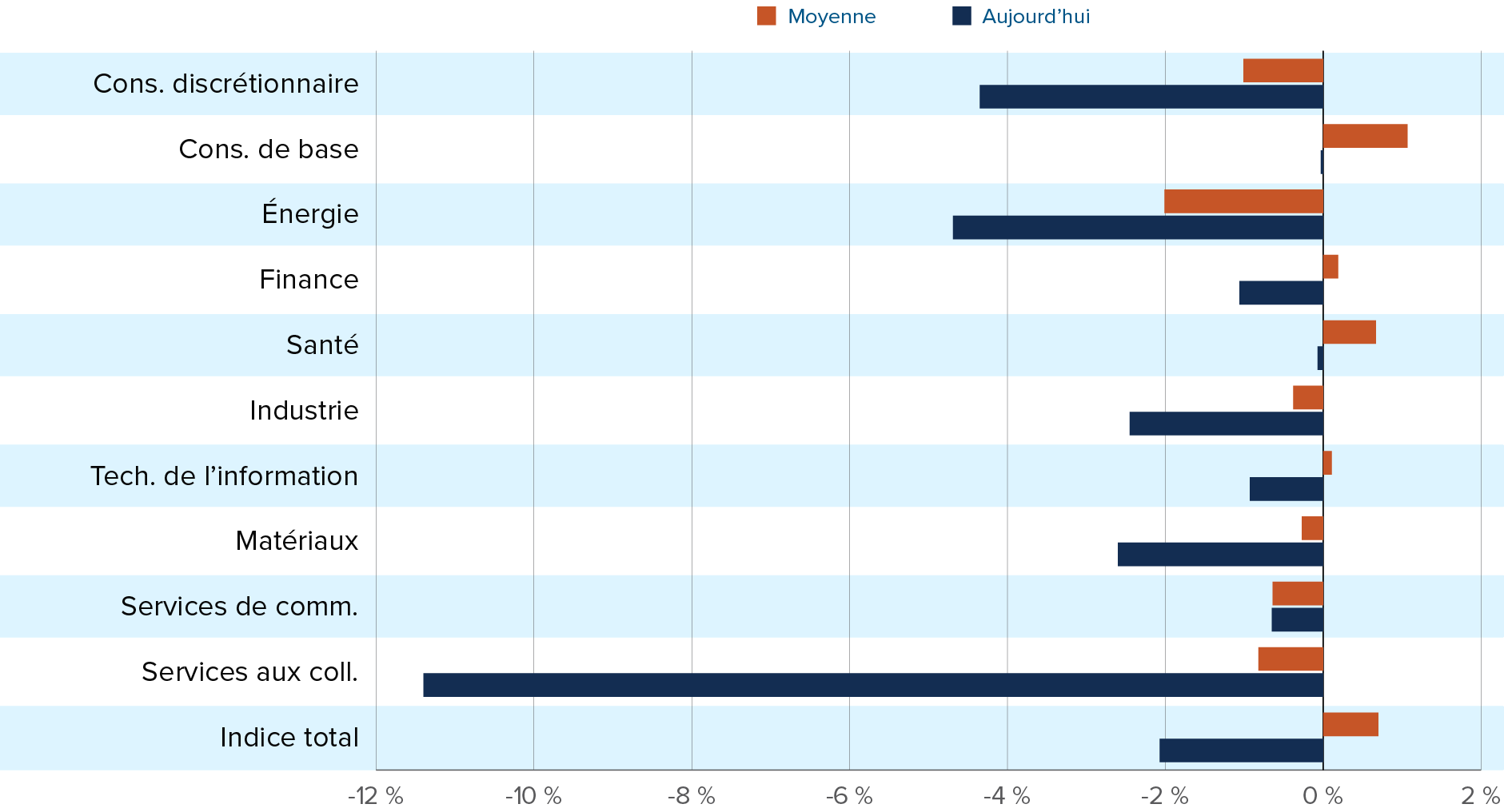

Nous préférons nous tourner vers des marchés vraiment bon marché (relativement parlant), comme l’Europe et le Japon. Contrairement aux actions canadiennes, les actions internationales sont bon marché par rapport aux actions américaines, même après ajustement pour tenir compte des expositions sectorielles. Oui, les actions internationales sont presque toujours meilleur marché que les actions américaines. Les actions américaines bénéficient d’une grande liquidité, d’une gouvernance solide, de flux passifs persistants et d’une diversification naturelle des devises pour les investisseurs non couverts. Mais la décote sur les marchés internationaux est plus importante qu’elle ne l’est normalement, dans presque tous les secteurs.

Le Japon combine des catalyseurs et des évaluations convenables.

Rendement des bénéfices, actions américaines moins actions japonaises, actuellement par rapport à la moyenne

Certains de nos marchés boursiers internationaux préférés combinent des évaluations extrêmement attrayantes et des catalyseurs positifs. Il s’agit, entre autres, de l’Italie et du Japon, deux des marchés les plus performants depuis le début de l’année. Les sociétés japonaises investissent après des années d’accumulation de liquidités et bénéficient de vents favorables dans l’intelligence artificielle et la fabrication de pointe. Les banques italiennes bénéficient du soutien implicite de la Banque centrale européenne pour la dette publique italienne et de la récente croissance économique de l’Italie, la meilleure du continent. Toutefois, l’argument est surtout lié aux évaluations : confrontés aux niveaux élevés actuels des marchés boursiers mondiaux, nous ne réduisons pas le risque; nous diversifions. Ainsi, nous surpondérons les actions internationales dans le Portefeuille FNB toutes actions Mackenzie. Nous avons également une position longue sur le Japon et certains marchés européens, et une position courte sur le TSX dans le Fonds mondial macro Mackenzie.

Mise à jour sur les marchés financiers

Ce qui retiendra notre attention en juillet

24 juillet : Décision sur les taux de la Banque du Canada

- Même si les données de l’indice des prix à la consommation publiées le 25 juin ont montré une augmentation de l’inflation canadienne en mai, la tendance à long terme reste celle d’un ralentissement de l’inflation et d’une détérioration du marché de l’emploi. Il est probable que le Canada soit actuellement en pleine récession, même si les données ne l’ont pas encore confirmé.

- La Banque du Canada pourrait décider de maintenir les taux lors de sa réunion de juillet, en sautant une réunion pour garder les consommateurs et les entreprises sur leur garde et éviter une spirale d’attente de baisses des taux. Mais les données indiquent toujours que les taux doivent être baissés. Nous prévoyons entre deux et trois baisses supplémentaires en 2024.

25 juillet : Produit intérieur brut américain au deuxième trimestre

- Le modèle Nowcast de la Fed d’Atlanta prévoit une croissance du produit intérieur brut au deuxième trimestre de 1,7 %, ce qui est nettement supérieur à zéro, mais inférieur au taux à long terme « potentiel » de l’économie américaine.

- Au cours des dernières années, l’économie américaine a connu un boom d’investissement et de consommation, soutenu par les dépenses élevées du gouvernement fédéral. Même si nous ne pensons pas qu’une récession se profile à l’horizon, et que nous n’avons pas été de cet avis depuis de nombreuses années, l’économie américaine présente manifestement des signes de ralentissement, bien qu’à partir de niveaux élevés.

30 juillet : Produit intérieur brut mexicain au deuxième trimestre

- L’économie mexicaine a connu une croissance annualisée de 1,2 % au cours du premier trimestre de 2024, soit un net ralentissement par rapport à l’année précédente.

- Si l’économie canadienne se refroidit, le Mexique ne sera pas épargné. L’économie mexicaine a été très prospère en 2022 et en 2023, même si la Banque du Mexique a fait passer son taux directeur de 4 % à 11,25 %. La combinaison d’une économie en pleine expansion et de taux d’intérêt élevés a propulsé le peso mexicain vers de nouveaux sommets. Avec la montée des risques politiques au Mexique, tous les yeux seront tournés vers la Banque du Mexique au cours des prochains mois.

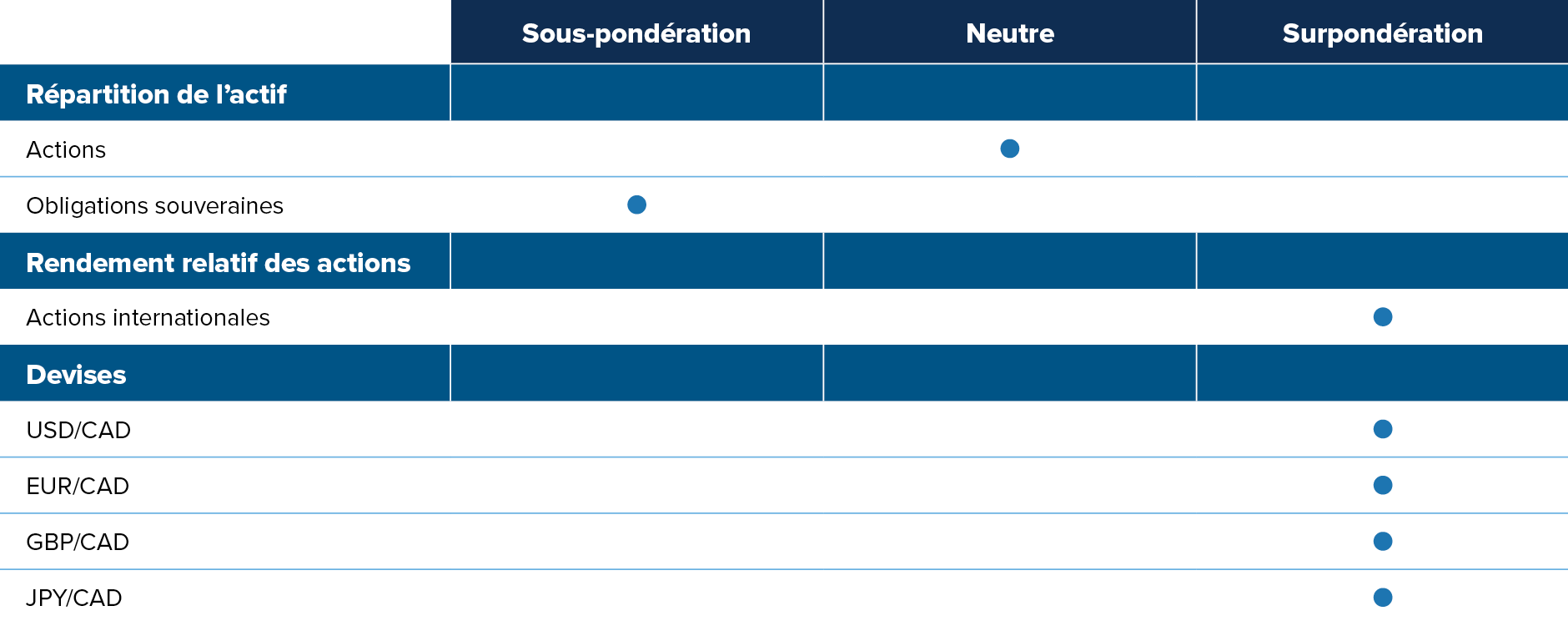

Opinions en matière de placement de l’Équipe des stratégies multi-actifs

Sommaire tactique

Points saillants du positionnement

Actifs américains surévalués : Nous ne privilégions généralement pas les actifs américains, qu’il s’agisse d’actions ou d’obligations. Les actions internationales ont clôturé l’année 2023 en force, car les attentes de baisses des taux d’intérêt par la Réserve fédérale américaine ont fait reculer le dollar américain et avancer les actions internationales. Les valorisations des actions internationales sont non seulement généralement plus intéressantes que celles des actifs nord-américains, mais ces titres devraient également profiter d’éventuels catalyseurs macroéconomiques prometteurs. Les marchés boursiers italien et japonais font particulièrement bonne figure dans l’ensemble.

Secteurs sensibles aux taux d’intérêt : Les actions du secteur de la santé semblent moins attrayantes à l’avenir. La santé a été l’un des secteurs les plus performants en mai et est celui qui a le plus contribué à notre stratégie sectorielle. Nous avons toutefois liquidé la position vers la fin de mai en raison de la détérioration des données fondamentales qui commençait à nous inquiéter. Les prévisions des analystes ont été fortement revues à la baisse. De plus, les signaux macroéconomiques sont favorables aux secteurs les plus sensibles aux taux, comme l’immobilier, qui est actuellement l’un de nos secteurs préférés.

Atterrissage au Canada : Au Canada, la situation macroéconomique est beaucoup moins reluisante qu’aux États-Unis. L’économie canadienne pourrait bien être celle qui a inscrit le pire rendement au premier semestre de 2024. Le marché de l’emploi se détériore rapidement, surtout si l’on tient compte de la croissance de la population active et de l’embauche par le gouvernement. Nous avons accru notre position courte sur le dollar canadien, qui est déjà l’une des plus importantes du Fonds mondial macro Mackenzie.

Devises de MÉ exportateurs de produits de base : Les marchés émergents exportateurs de produits de base sont en bonne position pour dégager des rendements supérieurs dans ce contexte macroéconomique. Leurs soldes budgétaires et leurs balances des paiements courants se sont améliorés grâce à la forte croissance nominale mondiale et aux prix élevés des produits de base. Leurs banques centrales ont commencé à rehausser leurs taux beaucoup plus tôt que le reste du monde. Par conséquent, ces marchés ont en général atteint la fin de leur cycle de resserrement, réduisant le risque d’un resserrement excessif pouvant les plonger en récession. Mais le niveau des taux demeure élevé, présentant un portage positif par rapport à la plupart des autres devises. D’un autre côté, nous avons une opinion négative à l’égard des devises de certains pays asiatiques de MÉ. Leurs positions externes se sont gravement dégradées, et leurs taux d’intérêt sont relativement bas.

Le pétrole s’apprête à remonter : La probabilité d’une présidence Trump signifie des perturbations possibles du commerce mondial et une augmentation de l’incertitude macroéconomique. Dans les deux cas, la demande de précaution pour le pétrole augmenterait. De plus, sous la présidence de Biden, les volumes de production pétrolière aux États-Unis ont connu une des plus grandes expansions de l’histoire. Ainsi, une présidence de Trump ne devrait pas être considérée comme un choc positif pour la production nationale de pétrole.

Rendements des marchés financiers en juin